Банкротство физических лиц в России стало возможным лишь с 2015 года на основании ФЗ № 127. А С 2020 года процедуру сделали упрощенной, когда подать документы на получение банкротства можно было в МФЦ. Банкротом признают человека, имеющего определённую задолженность, например, перед каким-либо банком (банками) или перед организацией, третьим лицом, и до 1 сентября 2020 процедура банкротства частного лица была доступна тем, кто должен не менее 500 000 рублей не менее 3 месяцев. Позже сумму уменьшили от 50 до 500 000 рублей.

Прохождение процедуры банкротства доступно лишь гражданам Российской Федерации. При этом необходимо подтвердить, что Вы действительно не можете платить по счетам, есть обоснованная причина не погашать кредит, займ - процесс погашения невозможен, Вам не оплатить штрафы, услуги ЖКХ, налоги, исключение - налоги, назначенные по уголовным делам и алименты.

Основанием обратиться в суд и начать процесс банкротства может быть:

- сокращение на работе;

- ухудшение здоровья (травма), не позволяющее Вам выполнять свои обязанности.

Кроме того, проведение банкротства физических лиц возможно при условии, что Вы:

- были добросовестным заемщиком;

- пытались урегулировать вопрос с долгом самостоятельно, для чего может понадобиться переписка с банком;

- не скрываете своих настоящих доходов, не укрываете имущество;

- находитесь в поиске работы, что можно подтвердить справкой из Службы занятости населения.

Однако нужно понимать, что банкротство физ лица может повлечь за собой распродажу Вашего имущества, за счет чего и произойдет списание долгов.

Судебная процедура банкротства физлица предусматривает три этапа: подготовку необходимых документов, их сбор, составление заявления с описанием сложившейся ситуации, где нельзя упустить ни одного момента, в том числе, указать, какие предпринимались способы самостоятельного решения проблемы, и обращение в суд, должник обязан подтвердить свою несостоятельность, чтобы признали должника банкротом.

Закон предусматривает, что после того, как должник подаст заявление о признании его банкротом, ни один из банков, ни коллекторы не смогут взыскивать с него задолженность. Исключается возможность ее погасить и у самого должника. Максимальный срок рассмотрения дела и вынесения решения суда по списанию долгов – 7 месяцев.

В рамках реализации помощи клиенту банка, закон предусматривает решение вопроса за счет реструктуризации, где право составления графика сможет получить и клиент кредитной организации, и сам кредитор. Процедура реструктуризации не может занять более чем три года. Чтобы последствия банкротства при составлении графика оказались для должника оптимальными и не нанесли большего вреда, его интересы принято учитывать в первую очередь. Часть долга, направляемая на погашение, рассчитывается так, что при выплате на протяжении не более трех лет у клиента остаются деньги, которых хватит на жизнеобеспечение.

При назначении судом процедуры реализации имущества, назначается его оценка. Не согласившиеся с ней стороны, согласно закону, могут оспорить это решение. В список имущества для продажи входят: автомобиль, жилье (можно продать квартиру, дом, дачу, кроме купленных в ипотеку), драгоценности, бытовая техника.

Банкротство физлица по долгам перед кредиторами/МФО предполагает наличие у должника документов, в перечень которых входит:

- документально подтверждённые сведения о невыполненных финансовых обязательствах, где указывается сумма долгов;

- документы, связанные с налогами, их выплатой, в том числе, справка из налоговой, с информацией о том, имеет ли гражданин статус ИП;

- решение судов (при наличии);

- банковская справка о счетах, имеющих статус «открытый». В ней содержится информация и об остатке денежных средств, и о движении по счетам в определённый период;

- паспорт, свидетельства о рождении детей, о браке и пр., копии ИНН, СНИЛС, выписка по лицевому счету;

- список имущества, а так же документы, подтверждающие право собственности;

- справка о доходах и пр.

В заявлении же указываются личные данные должника, место работы, причины, повлиявшие на ухудшение финансового положения гражданина, просьба о списании долгов, перечисляются кредиторы и суммы задолженностей. Составляется оно в свободной форме, но воспользовавшись помощью специалистов, Вы сможете сэкономить время, а самое главное – правильно составить документ.

Наличие финансового управляющего (ФУ) является обязательным условием при признании несостоятельности через суд, это предусматривает законодательство. Финансовый управляющий предложит должнику разработку индивидуальной пошаговой инструкции по списанию долгов. Это не просто грамотный юрист, который для признания банкротства по отношению к клиентам обязан:

- выявить и обеспечить сохранность имущества;

- провести анализ финансового состояния;

- представлять интересы должника на торгах;

- работать с организациями, требования по погашению финансовых обязательств которых Вы не выполнили;

- контролировать план по реструктуризации и пр.

ФУ – узкопрофильный специалист, прошедший определённый экзамен, имеющий высшее юридическое образование и опыт работы, как на руководящей должности, так и помощником управляющего. Именно с подачи управляющего организовывается проведение торгов, он оспаривает сделки гражданина, принимает участие во всех судах по этому делу и пр.

Кроме прочего, ФУ должен тщательно проверить информацию о должнике, его ситуации, характере его долгов. В случае выявления преднамеренного (фиктивного) банкротства, ФУ сообщает об этом суду, что может стать причиной переквалификации дела в уголовное. Основными признаками такого банкротства можно назвать:

- действие или бездействие, ставшее причиной неплатежеспособности;

- умышленность – действие совершено именно преднамеренно (а не по осторожности);

- факт причинённого ущерба – в данном случае ущерб нанесен интересам кредиторов или государственному бюджету.

Стоимость судебной процедуры банкротства – одна из причин, влияющая на шанс списать долги. Минимальная стоимость процедуры – 50 тысяч рублей, но справедливости ради, нужно сказать, что крайне редко должники платят менее 100 тысяч рублей. Сюда входит:

- госпошлина в размере 300 рублей;

- вознаграждение финансового управляющего – от 25 тысяч рублей;

- оплата публикаций в СМИ – от 7 тысяч рублей;

- расходы управляющего, возникающие по ходу дела.

Общий размер оплаты – индивидуальный для каждого должника.

Существует понятие внесудебного банкротства. Этот вид банкротства проходит по иной схеме. Его особенность в том, что упрощенная процедура банкротства может быть осуществлена через МФЦ, в нем не расписываются кредиторы и суммы долгов – вся информация по должнику проверяется без его участия – процесс полностью закрыт. По итогу, ровно через 6 месяцев, если будет доказано, что гражданин не имеет возможности вернуть деньги, ему присваивается статус банкрот, о чем появляется отметка в едином реестре банкротства.

Для внесудебного вида банкротства важно, чтобы в отношении должника было закрыто исполнительное производство, в ходе которого судебные приставы не смогли обнаружить имущества в собственности гражданина, за счет реализации которого можно было бы погасить долги.

Сумма долгов при внесудебной процедуре – не более 500 тысяч рублей. Для списания долгов через суд – от 500 тысяч рублей.

В случае если Вы не смогли погасить займы, и оформили банкротство физических лиц по кредитам в банках, то в открытых официальных источниках (Единый федеральный реестр сведений о банкротстве) будет размещена публикация о том, что Вы - банкрот.

После завершения процедуры, повлекшей списание долгов, происходит следующее:

- на протяжении 5 лет нельзя вступать в руководящую должность;

- ближайшие 5 лет нельзя повторить процедуру банкротства, а ближайшие 10 лет – внесудебного банкротства;

- имуществом клиента распоряжается ФУ, Вам же запрещено совершать сделки со своим имуществом;

- при наличии акций (данные подтверждаются реестром), ими также распоряжается ФУ;

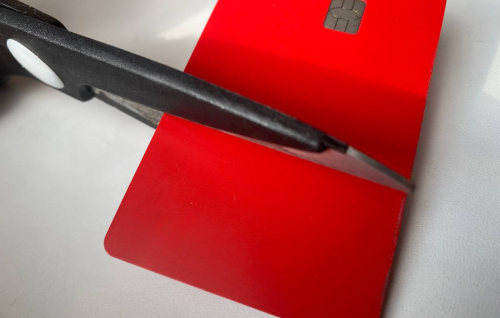

- карты банков передаются управляющему не позднее 1 дня после принятого судом решения;

- запрещено открытие/закрытие счетов в банках – это сможет сделать ФУ;

- в случае если кто-либо должен клиенту, на осуществление взыскания, в установленном порядке, подает ФУ.

Положения, регулирующие оспаривание подозрительных сделок и сделок с предпочтением в полной мере применяются при банкротстве физических лиц – сегодняшние законы в достаточной мере гарантируют обеспечение прав кредиторов. Судами пересматриваются как сделки по отчуждению и приобретению имущества, так и договоры купли-продажи, дарения.

Недействительными могут быть признаны брачные договоры и соглашения между супругами о разделе имущества. Оспорить сделку вправе: - конкурсный управляющий - представитель собрания кредиторов; - конкурсный кредитор.

Автор: Наталья Матюхина

Плюсы

Плюсы